Вексельные кредиты. Расчеты с использованием векселей

Банки часто выполняют поручения векселедержателей по получению платежей по векселям в срок. Банки берут на себя ответственность по предъявлению векселей в срок плательщику и получению причитающихся по ним платежей. Если платеж: поступит, вексель возвратится должнику. При непоступлении платежа вексель возвращается кредитору, но с протестом в неплатеже. Следовательно, банк отвечает за последствия, возникшие вследствие упущения протеста.

В то время как при учете векселей банк несет известный риск, выдавая клиенту сумму, обозначенную на векселе, за минусом утвержденного процента, при инкассировании он принимает лишь поручение получить при наступлении срока причитающийся по векселю платеж и передать полученную сумму владельцу векселя. Роль банка сводится лишь к точному исполнению инструкций клиента.

Однако путем этих операций банки могут сосредотачивать на своих счетах значительные сродства и получают их в бесплатное распоряжение, Вместе с тем эта операция является довольно прибыльной, так как за инкассо взимается определенная комиссия.

Они выгодны и для клиента, поскольку банки благодаря имеющимся между собой тесным взаимоотношениям могут исполнять поручения клиента быстрее и дешевле, клиент также освобождается от необходимости следить за сроками предъявления векселей, что требовало бы определенных затрат, которые несравненно больше взимаемых банком комиссионных. Приняв на инкассо векселя, банк обязан своевременно переслать их по месту платежа и поставить в известность плательщика повесткой о поступлении документов на инкассо. В случае неполучения платежа по векселям банк обязан предъявить их к протесту от имени доверителя, если последним не будет дано иного распоряжения. За выполнение поручения на инкассирование векселей банкимеет право:

а) на возмещение расходов по отсылке и присылке векселей и получению платежа, когда платеж по векселю необходимо получить в другом месте;

б) на вознаграждение за исполнение поручения, комиссию, в виде процентов с полученной банком суммы.

В случае непоступления платежа и совершения протеста, расходы по протесту, комиссии и прочие расходы уплачиваются клиентом. Не оплаченные документы хранятся в банке до востребования их клиентом в течение установленного банком времени. По истечении срока банки слагают с себя ответственность за дальнейшее их хранение.

Еще по теме Инкассирование векселей.:

- 115. Банковские операции с векселями. Учет и переучет векселей. Ссуды под залог векселей (срочные, онкольные). Инкассирование векселей. Домициляция

- 113. Переводной и простой вексель, реквизиты, операции с ними. Сроки платежа по векселю, дисконтный и процентный векселя. Акцепт, аваль, протест векселей

Вексельные кредиты

В отличие от кредитов, предоставляемых под залог векселей, вексельные кредиты связаны с учетом векселей. Названные понятия не следует путать: если в первом случае вексель является обеспечением выданного кредита, то во втором, с известной долей условности, кредит является обеспечением векселя. Обе разновидности кредита открываются раздельно, на основании заявления клиента.

Вексельный кредит может быть предъявительским и векселедательским.

Предъявительский кредит (кредит в форме учета векселей) открывается для учета передаваемых клиентом банку векселей своих контрагентов. Предъявительский кредит целесообразно иметь тем организациям, которые получают векселя в большом количестве от контрагентов за поставленные товары, выполненные работы, оказанные услуги и вследствие этого часто передают такие векселя для учета в свой банк.

Векселедательский кредит (кредит, оформляемый выдачей векселя), в отличие от предъявительского, предоставляется организациям, которые не получают векселя, а наоборот, выдают их своим контрагентам в оплату за товары, работы, услуги. Последние предоставляют эти векселя в обслуживающий банк, который пересылает их в банк векселедателя для учета за счет открытого векселедателю кредита (отсюда и название кредита – векселедательский).

Инкассирование векселей

Инкассирование векселей (принятие векселей на инкассо) является комиссионной операцией, суть которой состоит в получении платежа от векселедателя по векселю, представленному векселедержателем в банк, и передаче полученной суммы векселедержателю.

Банки принимают на себя ответственность по предъявлению векселей в срок плательщику и получению причитающихся по ним платежей. Если платеж поступит, вексель возвратится должнику. При непоступлении платежа вексель возвращается кредитору, но с протестом в неплатеже. Следовательно, банк отвечает за последствия, возникшие вследствие упущения протеста.

В то время как при учете векселей банк несет известный риск, выдавая клиенту сумму, обозначенную на векселе за минусом утвержденного процента (дисконта), при инкассировании он принимает лишь поручение получить при наступлении срока причитающийся по векселю платеж и передать полученную сумму владельцу векселя. Роль банка сводится лишь к точному исполнению инструкций клиента.

Однако путем этих операций банки могут сосредотачивать на своих счетах значительные средства и получают их в бесплатное распоряжение. Вместе с тем они являются довольно прибыльной операцией, так как за инкассо взимается определенная комиссия.

Они выгодны и для клиента, поскольку банки благодаря имеющимся между ними взаимоотношениям могут исполнять поручения клиента быстрее и дешевле, клиент также освобождается от необходимости следить за сроками предъявления векселей, что требовало бы определенных затрат, которые несравненно больше взимаемых банком комиссионных.

Банки принимают для инкассирования векселя с оплатой в тех местах, где есть филиалы банков.

Вексель передается для инкассирования с препоручительным индоссаментом на имя банка, который сопровождается оговоркой "валюта к получению", "на инкассо", "как доверенному". Такой индоссамент имеет целью не перенесение права собственности на индоссата, а установление у него права действовать в качестве поверенного индоссанта. Как разъяснено в п. 11 постановления Пленума ВС РФ № 33, Пленума ВАС РФ № 14 от 04.12.2000 "О некоторых вопросах практики рассмотрения споров, связанных с обращением векселей", векселедержатель по такому индоссаменту может осуществлять все права, вытекающие из переводного векселя (в том числе вправе предъявить требование о платеже, получить платеж, совершить протест в случае неплатежа), но индоссировать его он может только в порядке препоручения.

При этом держатель векселя с препоручительным индоссаментом вправе обратиться в суд с требованием о принудительном взыскании по векселю лишь при наличии специальной доверенности индоссанта, предоставляющей ему право на осуществление таких процессуальных действий от имени доверителя (индоссанта).

Реквизиты векселя, позволяющие его идентифицировать, указываются в описи, которая наряду с векселем прилагается к заявлению на проведение инкассовой операции, заполняемому клиентом банка.

Приняв на инкассо векселя, банк обязан своевременно переслать их по месту платежа и поставить в известность плательщика повесткой о поступлении документов на инкассо.

В случае неполучения платежа по векселям банк обязан предъявить их к протесту от имени доверителя, если последним не будет дано иного распоряжения.

За выполнение поручения на инкассирование векселей банк имеет право:

- – на возмещение расходов по отсылке и присылке векселей и получению платежа, когда платеж по векселю необходимо получить в другом месте;

- – на вознаграждение за исполнение поручения, комиссию, в виде процентов с полученной банком суммы.

Банк не несет ответственности за утрату векселей на почте, несвоевременное получение их в месте платежа по вине почты, упущения или за недостатки, допущенные нотариусом при протесте, и независимые от банка обстоятельства, могущие повлечь для клиента невыгодные операции.

В случае непоступления платежа и совершения протеста расходы по протесту, комиссии и прочие приходы уплачиваются клиентом. Неоплаченные документы хранятся в банке до востребования их клиентом в течение установленного банком времени. По истечении срока банк слагает с себя ответственность за дальнейшее их хранение.

Домицилирование векселей

Домицилирование векселей также является комиссионной операцией банка, однако в отличие от инкассирования векселей банк в этом случае выступает не как получатель платежа, а как представитель плательщика. Иными словами, сущность домицилирования векселя состоит в совершении банком платежа в установленный срок по поручению векселедателя или трассата . Строго юридически, указанную операцию правильнее называть "оплата домицилированных векселей", поскольку именно домицилирование состоит в назначении в векселе особого, отличного от места нахождения плательщика места платежа. Следовательно, банк не домицилирует вексель в собственном смысле этого слова, а совершает платеж но уже домицилированному векселю.

Внешним признаком домицилированного векселя служат слова "уплата в банке “XXX”" или "платеж в банке “XXX”", помещенные под подписью плательщика.

Выступая в качестве домицилянта, банк не несет никакого риска, так как он оплачивает вексель только в том случае, если плательщик внес ему раньше вексельную сумму или если клиент имеет у него на своем расчетном (текущем) счете достаточную сумму и уполномочивает банк списать с его счета сумму, необходимую для оплаты векселя. В противном случае банк отказывает в платеже, и вексель протестуется обычным порядком против векселедателя или трассата.

После оплаты векселя отсылаются клиенту.

Помимо перечисленных операций, банки также совершают авалирование и акцепт векселей. Применительно к банкам указанные операции не обладают какой-то исключительной спецификой, а потому их регулирование, в отсутствие специальных норм Банка России, осуществляется гл. III и IV Положения о переводном и простом векселе.

Применительно в РНКО следует иметь в виду, что п. 3.4.1 инструкции ЦБ РФ от 26.04.2006 № 129-И установлен норматив максимального размера вексельных обязательств РНКО (Н16.2) в размере 0%. Следовательно, РНКО не вправе выпускать векселя, а также акцептовать и авалировать векселя.

- Трассат – плательщик по переводному векселю (тратте). Указание трассата является обязательным реквизитом переводного векселя. Трассат становится ответственным лицом только после акцепта векселя, в силу которого он принимает на себя обязательство оплатить его в установленный срок.

Лучше всего иллюстрирует следующая ситуация. получил от векселедателя ценную бумагу как результат сделки, заключенной в городе Н. После этого векселедержатель уехал в город В. Пока векселедержатель находился в городе В, а векселедатель - в городе Н, наступил срок оплаты по векселю. Если речь идет о простом векселе, держатель должен предъявить его лично, чтобы получить оплату, а это невозможно, учитывая, что стороны находятся в разных городах. В данной ситуации лучший выход – это вексель на инкассо: с ним держатель обращается в банк и получает полагающиеся ему .

Так, вексель на инкассо – это своего рода платежное поручение, позволяющее получить деньги по векселю держателю, который в силу ряда обстоятельств не может встретиться с трассантом лично. Использование векселей на инкассо широко распространено в международной торговле, где ради личной встречи бывает необходимо преодолеть тысячи .

Участники процесса инкассо векселей

Процесс инкассо можно представить в виде следующей схемы:

В число участников инкассовых вексельных операций входят:

- Комитент (он же доверитель) . Сторона, которая выдает поручение произвести операции с векселями за вознаграждение.

- Банк- – банк, который лично выполняет операцию инкассо и выдает деньги. Ремитент несет ответственность за убытки комитента в случае, если исполнил свои обязательства некорректно.

- Банк-презентант – банк, который представляет вексель и забирает деньги у векселедателя. Банк-презентант имеет право делегировать свои обязанности, но не ответственность.

- Плательщик. Это, собственно, и есть эмитент векселя, то есть должник.

Если свести эту схему к примитиву, то можно сделать вывод, что плательщик и комитент – это соответственно выдающая и получающая вексель стороны. Презентант и ремитент – это банки, первый из которых трудится в интересах плательщика, а второй – комитента. Основная сложность понимания схемы заключается в том, что разные источники предлагают различные названия участников процесса, отчего и происходит путаница в терминах.

Преимущества и недостатки векселей на инкассо

Главным преимуществом использования векселей на инкассо является то, что все процессы производятся через посредников, и это значительно снижает риск нарушения обязательств сторон. Поэтому к такой схеме часто прибегают векселедатели или комитенты, не уверенные в добропорядочности своего партнера, а также плательщики, которые имеют дело с представителями развивающихся стран. Инкассо в таких отношениях выступает инструментом минимизации риска.

Есть и минусы подобной схемы – в их числе внушительный массив документов, с которыми приходится работать при покупке-продаже векселей, и необходимость платить комиссии посредникам, в качестве которых выступают банки.

Будьте в курсе всех важных событий United Traders - подписывайтесь на наш

Банки часто выполняют поручения векселедержателей по получению платежей по векселям в срок. Банки берут на себя ответственность по предъявлению векселей в срок плательщику и получению причитающихся по ним платежей. В случае если платеж поступит, вексель возвратится должнику. При непоступлении платежа вексель возвращается кредитору, но с протестом в неплатеже.

Следовательно, банк отвечает за последствия, возникшие вследствие упущения протеста.

В то время как при учете векселей банк несет известный риск, выдавая клиенту сумму, обозначенную на векселе, за минусом утвержденного процента͵ при инкассировании он принимает лишь поручение получить при наступлении срока причитающийся по векселю платеж и передать полученную сумму владельцу векселя. Роль банка сводится лишь к точному исполнению инструкций клиента.

При этом путем этих операций банки могут сосредоточивать на своих счетах значительные средства и получают их бесплатное распоряжение. Вместе с тем они являются довольно прибыльной операцией, так как за инкассо взимается определенная комиссия.

Οʜᴎ выгодны и для клиента͵ поскольку банки благодаря имеющимся между собой тесным взаимоотношениям могут исполнять поручения клиента быстрее и дешевле, клиент также освобождается от крайне важно сти следить за сроками предъявления векселей, что требовало бы определенных затрат, которые несравненно больше взимаемых банком комиссионных.

Банки принимают для инкассирования векселя с оплатой в тех местах, где есть учреждения банков.

Вексель передается для инкассирования снабженный препоручительной подписью на имя банка.

Приняв на инкассо векселя, банк обязан своевременно переслать их по месту платежа и поставить в известность плательщика повесткой о поступлении документов на инкассо.

В случае неполучения платежа по векселям банк обязан предъявить их к протесту от имени доверителя, в случае если последним не будет дано иного распоряжения.

За выполнение поручения на инкассирование векселей банк вправе:

а) на возмещение расходов по отсылке и присылке векселей и получению платежа, когда платеж по векселю крайне важно получить в другом месте;

б) на вознаграждение за исполнение поручения, комиссию, в виде процентов с полученной банком суммы.

Банк не несет ответственности за утрату векселей на почте, несвоевременное получение их в месте платежа по вине почты, упущения или за недостатки, допущенные нотариусом при протесте, и не зависящие от банка обстоятельства, могущие повлечь для клиента невыгодные операции.

В случае непоступления платежа и совершения протеста͵ расходы по протесту, комиссии и прочие приходы уплачиваются клиентом. Не оплаченные документы хранятся в банке до востребования их клиентом в течение установленного банком времени. По истечении срока банки слагают с себя ответственность за дальнейшее хранение.

Инкассирование векселей - понятие и виды. Классификация и особенности категории "Инкассирование векселей" 2017, 2018.

·Банк имеет право с предупреждением за 10 рабочих дней прекратить прием обеспечения и выдачу денег в счет свободного остатка кредита, закрыть кредит и потребовать оплаты всех долгов с процентами, комиссией и другими расходами. Банк имеет право потребовать дополнительное обеспечение или уплаты части долга. При невыполнении клиентом этих требований банк имеет право реализовать обеспечение в покрытие долга.

·При неуплате долга по счету банк может направить на его погашение другие средства клиента, находящиеся в банке. В случае недостаточности последних банк может в судебном порядке обратить взыскание на имущество должника.

·Если клиент имеет перед банком другие долги, то банк может обратить в их погашение средства, полученные по векселям из обеспечения счета.

·Начисленные проценты, комиссия и другие расходы, о размере которых банк извещает клиента, уплачиваются последним в течение 10 рабочих дней, следующих за отчетным месяцем.

·Клиент оповещает векселедателей и плательщиков о передаче их векселей в банк в обеспечение счета.

Прием векселей в обеспечение онкольного счета производится в том же порядке, что и при учете. В отдел счетов сообщается размер суммы, которой может распоряжаться клиент.

Инкассирование векселей

Инкассирование векселей банками - это выполнение ими поручений векселедержателей по получению платежей по векселям при наступлении срока. Это осуществляется проставлением на векселе препоручительного индоссамента. Приняв вексель на инкассо, банк обязан своевременно переслать его в учреждение банка по месту платежа и поставить в известность плательщика. В этом случае банк несет ответственность как за своевременное предъявление векселя плательщику, так и нотариусу для совершения протеста. Однако банк не несет ответственности за действия почты и нотариуса, которые могут повлечь не выгодные для клиента последствия. По выполнении поручения банк имеет право на возмещение расходов и вознаграждение (комиссию).

Операции по инкассированию векселей удобны как для клиентов так и для банков. Для клиентов отсутствует необходимость следить за сроками предъявления векселей к оплате а также обеспечивается надежное и оперативное взыскание платежей. Банки, в свою очередь, могут сосредотачивать у себя значительные средства, получая их в бесплатное распоряжение.

В наших условиях банки не оказывают клиентуре такую услугу. В связи с этим следует отметить, что предъявление векселя к платежу можно поручить нотариусу, тем более что размер госпошлины в этом случае невелик. Такой порядок был бы очень удобен векселедержателю.

Широкое и повсеместное развитие инкассовых операций является важнейшим условием распространения расчетов при посредстве векселей, поскольку именно они формируют механизм платежей и обеспечивают окончательный расчет между векселедержателем и должником по векселю.

Домициляция векселей

Можно поручить банку платеж по векселю (домицилировать вексель). В этом случае на векселе помечается: "Место платежа (наименование банка, адрес, реквизиты)". Для того, чтобы оплатить вексель, банк должен иметь у себя достаточное покрытие со стороны плательщика. При его недостатке он отказывает в платеже без каких-либо последствий для себя, ответственность за платеж несет должник. Реквизит "место платежа" весьма существенен при применении безналичного расчета.

В самом деле, предположим, этот реквизит опущен. Тогда векселедержатель, предъявляя вексель к платежу, получает себе головную боль. В самом деле, во избежание упущения сроков протеста он должен удостовериться, что платеж произведен. Понятно, копия платежного поручения не является надежным свидетельством этого. Поэтому кредитор вынужден обратиться в банк должника за соответствующими подтверждениями. Заранее трудно быть уверенным в том, что такие сведения будут предоставлены.

Но если в качестве места платежа указан известный банк или, что проще, банк кредитора, тогда все существенно упрощается. Либо деньги приходят в назначенный срок, либо нет. В последнем случае можно спокойно протестовать вексель в неплатеже. На случай, если деньги задержались в пути, должнику следует договориться с домицилиатом о действиях последнего. Назначение банка домицилием вовсе не означает, что платит непременно домицилиат. Это может означать и про сто нахождение домицилиата в срок платежа в месте платежа. В этом изначальный смысл домицилия. Поэтому с точки зрения векселедержателя есть смысл, чтобы всегда вместо или вместе с назначением банка в качестве места платежа он же был назначен посредником в платеже, чтобы строго формализовать весь процесс обращения за платежом и протеста в случае надобности. Эти реквизиты будут выглядеть так - "Местом платежа и посредником в платеже является банк (наименование банка, адрес, реквизиты)".

Понятно, что выгодный всем сторонам порядок домициляции векселей в банках есть одно из условий развитого вексельного обращения. Выгода для банка здесь заключается в наличии накопительного счета, на котором учитываются средства, заранее направленные плательщиками для погашения векселей, домицилированных в этом банке. Банк самостоятельно погашает предъявленные векселя за счет этих средств, а до того свободно распоряжается ими. Одно из препятствий на пути широкого использования векселя состоит в том, что пока не установлен порядок подобный описанному. Приходится заключать кредитное соглашение, согласно которому банк оплачивает домицилированные векселя из своих средств, клиент же возвращает затем банку сумму, включающую проценты.

Другой возможный механизм состоит в использовании документарного аккредитива и он наиболее удобен. В этом случае векселедатель перед выдачей векселя делает нотариально заверенную копию его лицевой стороны. При приближении срока платежа он открывает документарный аккредитив у домицилиата. Платеж производится против представления подлинника векселя. Последний сравнивается с копией и сверяется по другим признакам, которые плательщик счел нужным указать при открытии аккредитива.

§ 3 Применение векселя в расчетах между предприятиями

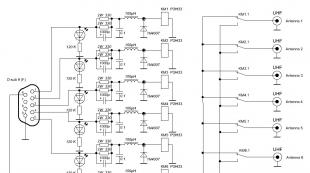

Схема использования простого векселя представлена на рис.18. Из нее видно что простой вексель можно использовать неограниченное число раз. Предприятие Б, на первом этапе являющееся продавцом товара, на втором этапе становиться покупателем и расплачивается полученным на первом этапе векселем с поставщиком товара В. Причем сумма долга за товар во втором звене будет выплачена покупателем А уже новому векселедержателю, что оформляется передаточной надписью индоссаментом. Так как все предприятия в цепи вексельных расчетов, ответственны за возвращение долга (получение денег за товар), то это резко уменьшает риск при расчетах.

|

Предприятие А Договор поставки Предприятие Б Покупатель товара Оплата векселем Продавец товара (векселедатель) (векселедержатель) Поставка товара Предприятие Б Договор поставки Предприятие В Покупатель товара Оплата векселем Продавец товара | ||||||||

Договор поставки Поставка Переводной

товара А товара Б вексель

Рис.19 Применение переводного векселя